La Location Meublée Non Professionnelle (LMNP) est un dispositif fiscal très prisé des investisseurs immobiliers. Il offre une combinaison intéressante de flexibilité, de rentabilité et d’avantages fiscaux. En louant des biens meublés, les propriétaires peuvent diversifier leur patrimoine tout en profitant de mesures fiscales avantageuses. Mais pour tirer pleinement parti de ce statut, il est essentiel de comprendre ses mécanismes et ses implications. Cet article explore les points clés du statut LMNP et les régimes fiscaux qui l’accompagnent.

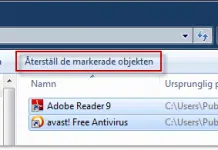

Déclarer ma location meublée est une solution simple et efficace pour gérer la fiscalité de vos biens meublés.

A découvrir également : Comment obtenir une estimation précise de votre bien immobilier sans donner vos informations

Plan de l'article

Qu’est-ce que le statut LMNP ?

Le statut LMNP s’adresse aux investisseurs qui mettent en location des logements meublés à titre non professionnel. Pour être qualifié de « meublé », un logement doit comporter des équipements essentiels permettant à un locataire d’y vivre immédiatement, comme une literie, une table, des chaises, des ustensiles de cuisine, etc.

Ce dispositif couvre une variété de biens immobiliers :

A découvrir également : VENDRE SON BIEN IMMOBILIER DEVIENT FACILE !

– Les appartements et studios équipés.

– Les résidences pour seniors, avec ou sans assistance médicalisée.

– Les résidences touristiques, particulièrement dans les zones attractives.

– Les résidences d’affaires pour les professionnels en déplacement.

– Les logements situés dans des copropriétés.

Contrairement à d’autres dispositifs, comme la loi Pinel, le LMNP ne fixe pas de limites géographiques ni de plafonds de loyers. Cela donne une liberté supplémentaire aux investisseurs qui souhaitent maximiser leur rentabilité. Cependant, ils doivent déclarer leurs revenus locatifs sous un régime fiscal spécifique : le micro-BIC ou le régime réel.

Les avantages du statut LMNP

Le statut LMNP se distingue par ses nombreux atouts, qui en font un choix idéal pour les investisseurs immobiliers. Voici les principaux avantages :

Une fiscalité avantageuse

La fiscalité du LMNP est l’un de ses principaux points forts. Les investisseurs peuvent choisir entre deux régimes fiscaux :

– Le régime micro-BIC : Ce régime offre un abattement forfaitaire de 50 % sur les revenus locatifs pour les locations meublées classiques. Pour les résidences classées, comme les logements touristiques, cet abattement atteint 71 %. Les revenus locatifs sont ainsi partiellement exonérés d’impôts, ce qui augmente la rentabilité nette.

– Le régime réel : Ce régime permet de déduire de nombreuses charges liées à l’exploitation du bien, comme les frais d’entretien, les charges de copropriété, les taxes foncières ou les intérêts d’emprunt. Il est particulièrement intéressant pour les investisseurs ayant des charges élevées ou souhaitant amortir leur bien sur plusieurs années.

Une rentabilité optimisée

Les loyers des logements meublés sont généralement plus élevés que ceux des logements vides, ce qui augmente leur rendement. De plus, la forte demande pour ce type de biens, notamment dans les zones touristiques, universitaires ou d’affaires, garantit une occupation élevée.

Une grande flexibilité

Contrairement à d’autres dispositifs fiscaux, le LMNP ne limite pas le montant des loyers ni les zones où investir. Cela permet aux investisseurs de choisir librement des biens répondant à leurs objectifs financiers et aux besoins du marché local.

Les régimes fiscaux : micro-BIC ou régime réel ?

Le choix du régime fiscal est une étape cruciale pour tout investisseur en LMNP. Voici une analyse de ces deux régimes pour vous aider à faire le bon choix :

Le régime micro-BIC

Le régime micro-BIC est idéal pour les propriétaires avec peu de charges. Il offre un abattement forfaitaire qui simplifie grandement la gestion fiscale. Avec ce régime :

– 50 % des revenus locatifs sont exonérés pour les locations meublées classiques.

– 71 % des revenus locatifs sont exonérés pour les résidences classées.

Cependant, ce régime impose un plafond de revenus locatifs : 72 600 € pour les logements classiques et 176 200 € pour les résidences classées. Si vos charges dépassent l’abattement forfaitaire, le régime réel pourrait être plus intéressant.

Le régime réel

Le régime réel offre une approche plus personnalisée en permettant de déduire toutes les charges réelles liées au bien immobilier. Cela inclut :

– Les intérêts d’emprunt.

– Les frais de gestion locative.

– Les charges de copropriété.

– Les travaux de rénovation ou d’entretien.

– L’amortissement du bien.

Ce dernier point est particulièrement avantageux, car l’amortissement permet de réduire considérablement, voire d’annuler, les revenus imposables pendant plusieurs années. Bien que ce régime demande une gestion comptable plus rigoureuse, ses bénéfices fiscaux en font une option privilégiée pour les investisseurs sur le long terme.

La fiscalité en cas de revente

Lors de la revente d’un bien en LMNP, la fiscalité sur la plus-value suit les mêmes règles que pour une résidence secondaire. Toutefois, des exonérations s’appliquent selon la durée de détention :

– Exonération de l’impôt sur le revenu après 22 ans de détention.

– Exonération des prélèvements sociaux (17,2 %) après 30 ans de détention.

Ces exonérations encouragent une stratégie d’investissement à long terme, maximisant la rentabilité globale.

Conclusion

Le statut LMNP est une opportunité intéressante pour les investisseurs souhaitant diversifier leur patrimoine immobilier et optimiser leur fiscalité. Que vous optiez pour le régime micro-BIC ou le régime réel, ce dispositif offre des avantages uniques adaptés à différents profils. Pour une gestion simplifiée et efficace, n’hésitez pas à utiliser des solutions spécialisées comme Déclarer ma location meublée, qui centralise vos déclarations fiscales et comptables.